TRAITEMENT DES SALAIRES

ÉLÉMENTS DU SALAIRE BRUT :

- salaire de base :

C’est la rémunération perçue par l’employé en contrepartie du travail qu’il fournisse au

compte de son employeur (entreprise). Elle est généralement mensualisée, et elle se

calcule en fonction de la durée, en heures, effectivement travaillée.

== Salaire de base : Nombre d’heures normales x Taux horaire normal (DH/H)

- heurs supplémentaires :

Ce sont les heures de travail effectuées en plus des heures normales, elles se calculent

en fonction du moment de leur réalisation, selon un taux de majoration, à savoir :

HS : (Nombre d’HS x Taux horaire normal) x (1+Taux de majoration)

- Primes :

Ce sont des sommes d’argent versées aux employés pour des fins d’encouragement

et de motivation. À titre d’exemple :

- o Prime de rendement.

- o Prime d’assiduité.

- o Prime de présence.

- o Prime d’ancienneté.

- o Prime du 13ème mois.

- o Prime de naissance.

- o Prime de qualification.

- o Prime de recherche.

- o Prime de responsabilité.

- o Prime de technicité.

- o Prime pour l’achat du mouton.

- à l’Aïd el Kébir.

- o Prime d’encadrement.

- o Prime à la production.

- o Prime de bilan.

- o . . . etc.

- o La prime d’ancienneté se calcule en fonction du nombre d’années travaillées :

PA : (Salaire de base + heures supplémentaires) x Taux à appliquer

- indemnités :

Ce sont des sommes d’argent versées aux salariés pour leur compenser une partie ou

la totalité des frais qu’ils ont engagés dans le cadre de leur fonction. À titre d’exemple :

- o Indemnité de caisse.

- o indemnité de déplacement.

- o Indemnité de transport.

- o Indemnité d’éloignement.

- o Indemnité d’habillement.

- o Indemnité de licenciement.

- o Indemnité de panier.

- o Indemnité des frais de bureau.

- o Indemnité de mutation.

- o Indemnité de représentation.

- o Indemnité de rapatriement.

- o Indemnité kilométrique.

- o Indemnité de séjour.

- o . . . etc.

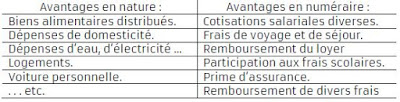

- Avantages :

Ils prennent deux formes, en nature et en numéraire. Les avantages en nature sont des

biens accordés et services rendus au salarié pour l’aider sur des charges sises hors du

cadre de travail, par contre, les avantages en numéraire, sont des sommes d’argents

versées au salarié pour lui compenser une partie ou la totalité de certains frais qu’il a

engagé pour son compte personnel.

Salaire brut : Salaire de base + HS + Primes + Indemnités + Avantages

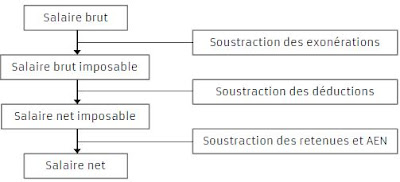

Le passage du

salaire brut au salaire net imposable, c’est-à-dire, la base de calcul de

l’impôt sur le salaire, exige certains retraitements. Le schéma ci-après le montre

explicitement :

► SALAIRE BRUT IMPOSABLE :

┤ Exonérations :

Les éléments exonérés sont à soustraire du salaire brut pour avoir la base de calcul (SBI)

servant à déterminer les montants des déductions. (Cotisations ; Frais professionnels ;

Intérêt)

Il s’agit généralement des indemnités destinées à couvrir des frais engagés par le salarié

dans l’exercice de sa fonction, dans la mesure où ils sont justifiés, quels soient remboursés

sur états ou attribués forfaitairement.

o Indemnité de caisse.

o indemnité de panier :

Plafonnée à 520 DH/Mois.

o Indemnité de déplacement justifié.

o Indemnité de transport : Plafond

Urbain : 500 DH/Mois

Non urbain : 750 DH/Mois

o Indemnité d’outillage.

o Indemnité d’habillement.

o Indemnité d’éloignement.

o Indemnité kilométrique.

o Indemnité de séjour.

o Indemnité de représentation.

o . . . etc.

Salaire brut imposable (SBI) : Salaire brut – Exonérations

► SALAIRE NET IMPOSABLE :

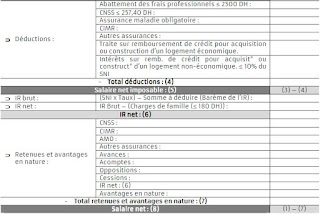

┤ Déductions :

Les éléments déductibles sont à soustraire du salaire brut imposable pour avoir la base de

Il s’agit des retenues sociales, la retenue économique, cession sur salaire, et des

abattements des frais professionnels.

o Retenues sociales :

- CNSS :

Un organisme public assurant la protection des employés contre les risques qui peuvent

diminuer ou cesser la force de travail. Elle assure des prestations à court

terme (Maladie ; Maternité ; Allocations familiales … etc.), et autres à long terme

(Invalidité ; Pensions de retraite … etc.).

En contrepartie de la couverture qu’elle assure, elle perçoit des cotisations auprès des

salariés et employeurs. Les cotisations salariales s’élève à un taux de 4,29% du salaire

brut imposable, dont 0,33% couvre ce qui est à court terme, et 3,96% pour ce qui est à

long terme.

Toutefois, le montant de la cotisation mensuelle à la CNSS ne peut dépasser 257,40 DH

soit un salaire brut imposable plafonné à 6000 DH.

Cotisation à la CNSS : Salaire brut imposable (SBI ≤ 6000 DH) x 4,29%

- AMO :

Une assurance qui assume la couverture médicale de base, gérée par deux organismes,

la CNOPS pour le secteur public et la CNSS pour le secteur privé.

Pour le secteur privé, le taux en application est de 4,00% dont 2,00% à la charge du

salarié et 2,00% à la charge de l’employeur, à appliquer sur le salaire brut imposable

sans plafond.

Cependant, les entreprises affiliées à une assurance maladie facultative peuvent se

dispenser de l’affiliation à l’AMO durant un période transitoire de 5 ans renouvelable. Or,

elles doivent cotiser à l’AMO solidarité sur l’intégralité des salaires à un taux de 1,50%

(Cot. Patronale).

Cotisation à l’AMO : Salaire brut imposable (Sans plafond) x 2,00%

- CIMR :

Une caisse de retraite complémentaire à laquelle l’employeur peut souscrire. Le taux de

cotisation varie de 3 à 6%, à appliquer sur le salaire brut imposable non plafonné, exclu

des avantages en nature.

Cotisation à la CIMR : (Salaire brut imposable (Sans plafond) – AEN) x Taux

- Autres assurances :

Toutes les autres assurances facultatives couvrant les maladies et la retraite.

(Assurance groupe ; Caisse marocaine de retraite … etc.). La base de calcul des

cotisations à ces assurances relève de ce qu’implique le contrat établi entre les parties.

o Retenue économique « Cession sur salaire » :

- cession sur salaire :

C’est une somme d’argent qu’un salarié demande, de gré, à son employeur de la prélever

de son salaire pour rembourser une dette qu’il a envers une tierce personne. En d’autre

terme, le salarié débiteur s’adresse au greffe du tribunal de première instance pour

remplir une déclaration de cession dont, une copie sera remise à l’établissement

créancier et une autre à l’employeur. Finalement, l’employeur commence à verser

directement à l’établissement de crédit le montant de la mensualité prévue tout en

la prélevant du salaire de l’employé.

Conditions de déductibilité :

» Logement economique : Mensualités (Principal + Intérêts + TVA) versés contre

remboursement d’un prêt contracté pour l’acquisition ou la construction d’un

logement social destiné à l’habitation principale.

(Logement économique : Superficie ≤ 100 m² ; Prix d’acquisition ≤ 250 000 DH HT).

» Logement non economique : remboursement d’un prêt contracté pour l’acquisition ou la construction d’un

logement non économique destiné à l’habitation principale. (Plafond d’intérêts : 10%

du Salaire net imposable).

(Logement non économique : Superficie > 100 m² ; Prix d’acquisition > 250 000 DH HT).

Plafonds intérêts : (SBI – (CNSS + AMO + CIMR + Autres assurances + FP)) x 10%

» Crédit a la consomation : Mensualité non déductible.

» Autres cession : Mensualité non déductible.

o Abattement des frais professionnels (FP) :

C’est un pourcentage à appliquer sur le salaire brut imposable afin d’estomper la base

de calcul de l’impôt. Il s’agit des frais qu’un salarié engage durant l’exercice de sa

fonction (nourriture, transport …) et que l’État les prenne en considération sous forme de

pourcentage variant selon la catégorie professionnelle. Toutefois, pour l’ensemble des

catégories citées ci-dessous, le montant de cette déduction ne peut dépasser

2500 DH/Mois (Plafond).

Taux : Catégories professionnelles :

20% Pour le personnel relevant des catégories professionnelles autres que celles

visées ci-dessous.

25% Pour le personnel des casinos et cercles.

35% Pour les ouvriers d’imprimerie de journaux travaillant la nuit, ouvriers mineurs.

Pour les artistes dramatiques, lyriques, cinématographiques ou

chorégraphique, artistes musiciens, chefs d’orchestre.

40% Pour le personnel navigant de la marine marchande et de la pêche maritime.

45% Pour les journalistes, rédacteurs, photographes, directeurs de journaux, agents

de placement de l’assurance vie, inspecteurs et contrôleurs des compagnies

d’assurance des branches vie, capitalisation et épargne, voyageurs,

représentants et placiers de commerce et d’industrie, personnel navigant de

l’aviation marchande (pilotes, radios, mécaniciens et personnel de cabine

navigant des compagnies de transport aérien, pilotes et mécaniciens employés

par les maisons de construction d’avions et de moteurs pour l’essai de

prototypes, pilotes moniteurs d’aéro-clubs et des écoles d’aviation civile.

Frais professionnels : (Salaire brut imposable – Avantages) x Taux

Salaire net imposable (SNI) : Salaire brut imposable – Déductions

► SALAIRE NET :

┤ Retenues et avantages en nature :

o Autres retenues économiques :

- Acompte sur salaire :

L’acompte consiste à verser, avant la date habituelle de paie, une partie du salaire d’un

travail déjà exécuté mais dont la rémunération n’est pas encore exigible. Cependant,

le montant de cet acompte ne peut être supérieur à la rémunération mensuelle exigible.

En outre, pour les salariés mensualisés, l’acompte ne peut dépasser la moitié du salaire

mensuel exigible et il ne peut leur être accordé au-deçà de 15 jours de travail.

- Avance sur salaire : (pret)

L’avance consiste à verser au salarié une somme d’argent qui correspond à un travail

non encore effectué, cette somme peut dépasser le salaire mensuel. Toutefois,

le remboursement de l’avance se fait par des retenues périodiques consécutives sur

le salaire dont le montant ne peut excéder 10% du salaire net.

- Oposition sur salaire : ( saisie arre^t sur salaire )

C’est une somme d’argent que l’employeur saisit de la rémunération d’un salarié

débiteur pour rembourser une dette que ce dernier doit à une tierce personne

créancière. Cependant, afin que cette saisie puisse de réaliser, la personne créancière

doit présenter à l’employeur un titre exécutoire lui permettant de procéder à une telle

action.

Titre exécutoire : un titre exécutoire permet de recourir à une exécution forcée en

constatant officiellement l’existence d’une créance liquide et exigible. Il permet ainsi de

justifier le recours à une saisie.

o Retenue fiscale :

- Impot sur le revenu salarial :

C’est la somme due à l’État à titre d’impôt. Elle est calculée sur le salaire net imposable

et cela suivant le barème de l’IR prévu par le CGI qui répartit cette somme selon les

tranches du revenu.

L’impôt dû à l’État étant le net qui est égal à l’impôt brut exclu des charges de famille.

barème mensuel de l'impot sur le revenu

IR Brut : (Salaire Net imposable x Taux) – somme à déduire

- Charges de famille : Elles désignent l'ensemble des frais supportés par le salarié pour

les personnes à charge de son foyer (Enfants et conjoint). Elles permettent de réduire

le montant de l'Impôt sur le revenu.

Le montant prévu pour chaque personne est de 30 DH dans la limite de 6 personnes

soit 180 DH/Mois pour 6 individus.

IR Net : IR Brut – Charges de famille

o Retenues sociales : (Celles calculées au-dessus)

o Avantages en nature : les avantages en nature sont accordés sous forme de biens

et services, donc, sont à exclure du salaire car ils ne seront pas perçus par le salarié en

numéraire.

Salaire net (SN) : Salaire net imposable – (Les retenues + Avantages en nature)

► CHARGES PATRONALES :

Les charges patronales correspondent aux cotisations aux différentes caisses

et assurances auxquelles l’entreprise est affiliée. Elles se calculent sur la base du salaire

brut imposable de chaque employé, certaines cotisations sont à calculer sur un SBI

plafonné et d’autre sans plafond.

o Prestations sociales :

Le taux de cotisation aux prestations sociales s’élève à 8,60%, à appliquer sur le SBI

plafonné à 6000 DH.

Prestations sociales : (SBI ≤ 6000 DH) x 8,60%

o Prestations familiales :

Le taux de cotisation aux prestations familiales s’élève à 6,40%, à appliquer sur le SBI

non plafonné.

Prestations familiales : SBI x 6,40%

o AMO :

Le taux de cotisation à l’assurance maladie obligatoire, solidarité AMO comprise, s’élève

à 3,50%, à appliquer sur le SBI non plafonné.

Assurance maladie obligatoire : SBI x 3,50%

o Taxe de la formation professionnelle (TP) :

La taxe de la FP est de 1,60% à appliquer sur le SBI non plafonné.

Taxe de la formation professionnelle : SBI x 1,60%

NB : La cotisation à l’AMO solidarité est inévitable même dans le cas où l’entreprise est

couverte par une autre assurance maladie.

Tableu récapitulatif :

► COMPTABILISATION :

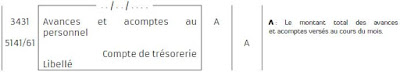

o Avances et acomptes :

o Salaires bruts :

o Charges patronales :

o Paiement des salaires :

o Paiement des oppositions et cessions sur salaires :

o Règlement des charges sociales et l’IR : (Salariales et patronales)

.png)

01:14

01:14

rami mounir

rami mounir